価格の未来を可視化するテクノロジーで

自然とトレードはうまくいく

NEW PREDICT

トレンドを見極める最新のテクノロジーで、

大きく変動するトレンドの始まりと終わりを捉え、

トレンドを味方につけたトレードで豊かな未来を実現する

価格の未来を可視化するテクノロジーで、

自然とトレードはうまくいく

NEW PREDICT

トレンドを見極める最新のテクノロジーで大きく変動するトレンドの始まりと終わりを捉え、トレンドを味方につけたトレードで、豊かな未来を実現する

1.価格の未来を手に入れよう

2.価格の未来がわかる移動平均線 BMA

3.古典的な移動平均線に内在する致命的な問題

- 古典的な移動平均線の歴史と現在

- 古典的な移動平均線の遅行性について

- 遅行性の検証結果とその致命的な影響

- 古典的な移動平均線の役割

4.トレンドを色の違いで可視化する3つの方法

5.トレンド反転をサインで可視化する方法

6.上位時間足の大きなトレンドをMTFで可視化する方法

7.知っておきたい価格とBMAの普遍的なパターン

8.自然と利益が上がるBMAでのエントリーと決済の方法

9.BMAと合わせて使いたいトレンドを可視化する方法

10.BMAを使ってボリンジャーバンドでトレンドを可視化する方法

11.特定の時刻からトレンドを可視化する2つの方法

12.世界中に喜びと豊かさをもたらす

古典的な移動平均線の歴史と現在

移動平均線を語るには、その前に、従来から使われている古典的な移動平均線の実態を理解しておく必要がある。そこで、ここで一旦、BMAから離れて、従来から使われている古典的な移動平均線の話をしよう。

これから先、価格が上がるのか、下がるのか、これを知るために、日本も含めて世界中の多くの投資家が利用しているのが、移動平均線という分析指標だろう。

さて、この移動平均線は、いつから使われるようになったのだろう。

ずいぶん昔から統計分析では使われていたらしいが、金融商品の相場分析に使用されはじめたのは、アメリカのJ・E・グランビルが「グランビルの法則」を出してから、急速に相場分析の世界に広まったとされている。それは、1960年代からとされており、現在が2025年であるから、もう60年以上まえのことである。

いまでも、普通に使われている移動平均線は、この古典的ともいえる移動平均線であり、当時の昔となんらかわらないものだ。

この移動平均線は、ちまたの金融商品の相場解説において、この移動平均線が出ないものはないくらい、一般化しており、現在でも、その存在感は大きい。

しかしながら、よく考えてほしい。世の中は、常に進歩しており、むかし、最先端であった当たり前のテクノロジーは、新しいテクノロジーに取って代わられ、いつのまにか陳腐化していくのが世の常だ。

ところが、個人の投資家が当たり前に目にしている投資の世界では、60年以上前の古典的なテクノロジーが、いまだに主流で使われているのである。

これはどう考えてもおかしいのではないだろうか?、個人投資家は、昔のものしかないと思い込まされているのではないだろうか?、と考えてしまう、こんなことを考えるのは私だけかもしれないが、どうしても、このことはまったく不思議でならない。

ここからさらに、この従来の古典的な移動平均線の問題を深ぼっていこうと思うが、これ以降、従来の古典的な移動平均線を、ただ単に移動平均線と表示していくが、中身は、数十年前から使われている古典的な移動平均線を指している。

古典的な移動平均線の遅行性について

ローソク足チャート、バーチャート、ラインチャートなどは、過去のデータを使わず、特定の時間単位の価格そのものを直接、いろいろな表現方法で表したものである。ローソク足チャートなど、これらのチャートは、過去データを一切使わないので、常に最新のデータが連続した情報となる。

これに対して、移動平均線に代表されるテクニカル指標は、一定期間の過去データを用いて現時点の平均的な値を算出し、それを連続化したラインであり、過去データを使う関係上、どうしても、実際の現象から遅行してしまうという欠点を内在している。

特に、トレンドを分析する指標である移動平均線が、実際の現象から遅行するという性質をもつことはよく知られている。

トレンドを分析する指標である移動平均線が、実際の現象から遅行するという性質をもつのであれば、移動平均線は、はたしてトレンドを分析する指標として機能しているといえるのであろうか。

結論からいうと、残念ながら、移動平均線はトレンドを示すという意味では、ほとんど機能していないというのが実態だ。

そこで、以下では、価格と移動平均線の関係から、そのことを具体的に検証していこう。

遅行性の検証結果とその致命的な影響

金融商品の価格の値動きは、移動平均線にみられるような、なめらかに変化する値動きではなく、海の波のように上下動を頻繁に繰り返すような動きを見せるかと思えば、一見すると規則性のないランダムな動きをすることもある。

このような性質をもつ価格と移動平均線の関係を一般化するとき、実際の値動きは、あまりにもランダムであることから、実際の価格を用いて、この関係性を議論することは適切ではない。

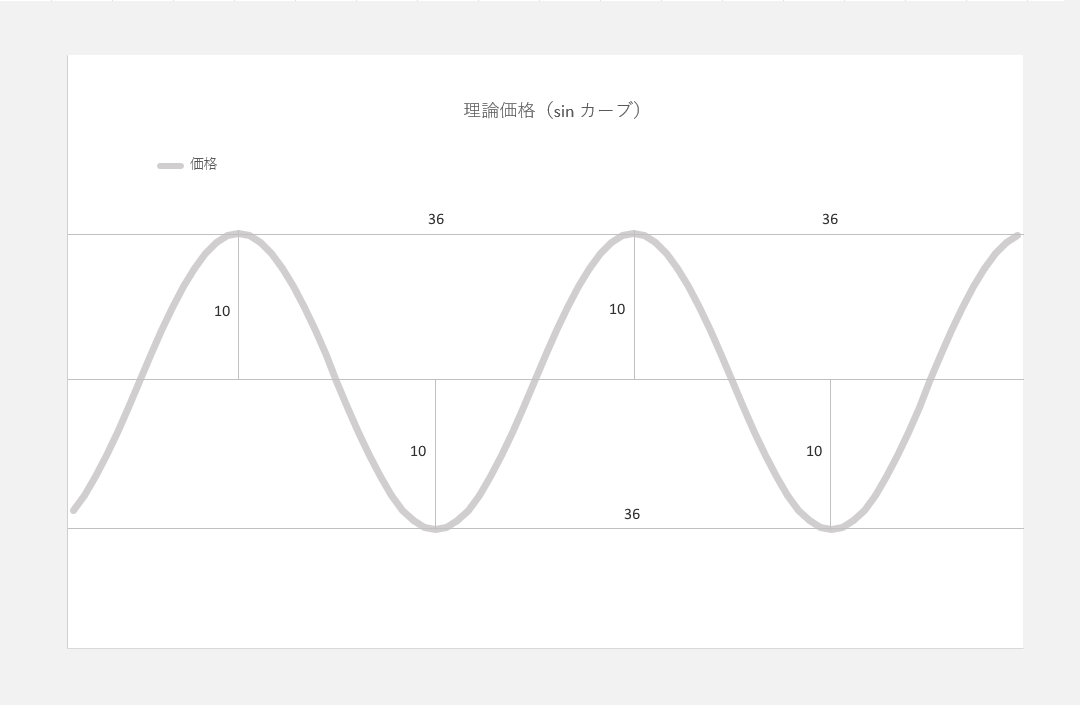

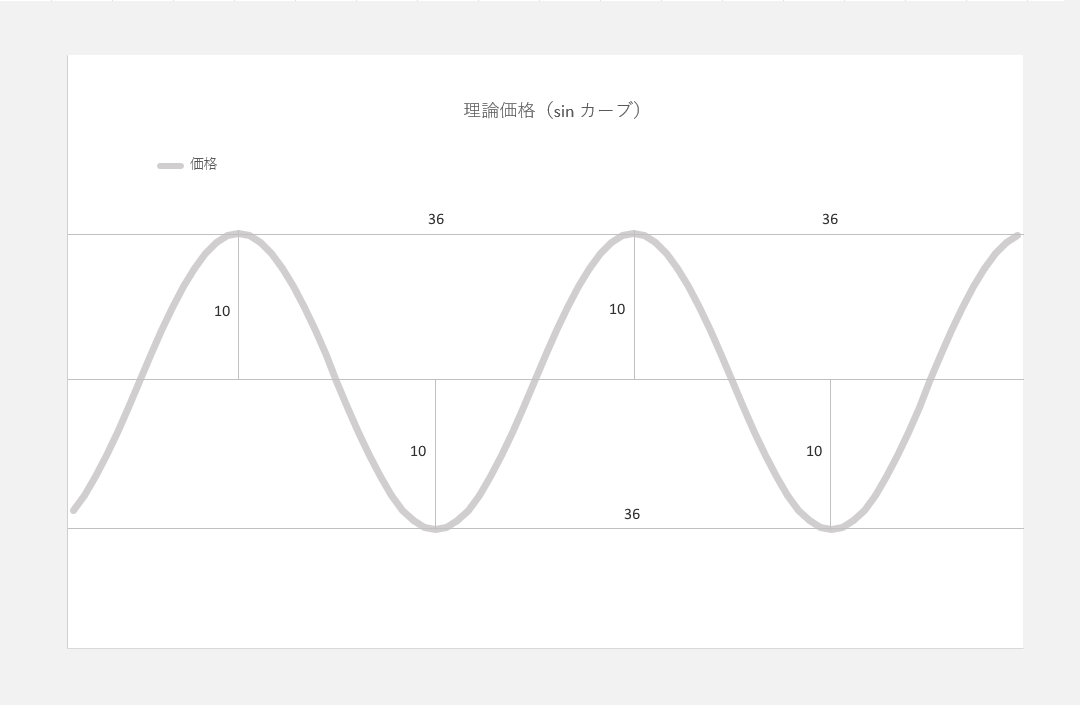

そこで、価格は、一定の規則性をもった理論価格を用いて検証することとする。

ここで用いる理論値は、波のような規則性を持った動きをする正弦波、サインカーブである。

下図に示すように、理論価格は、サインカーブの周期を36、振幅を10に設定して、理論価格を示すラインとして灰色で描いている。

理論価格の詳細

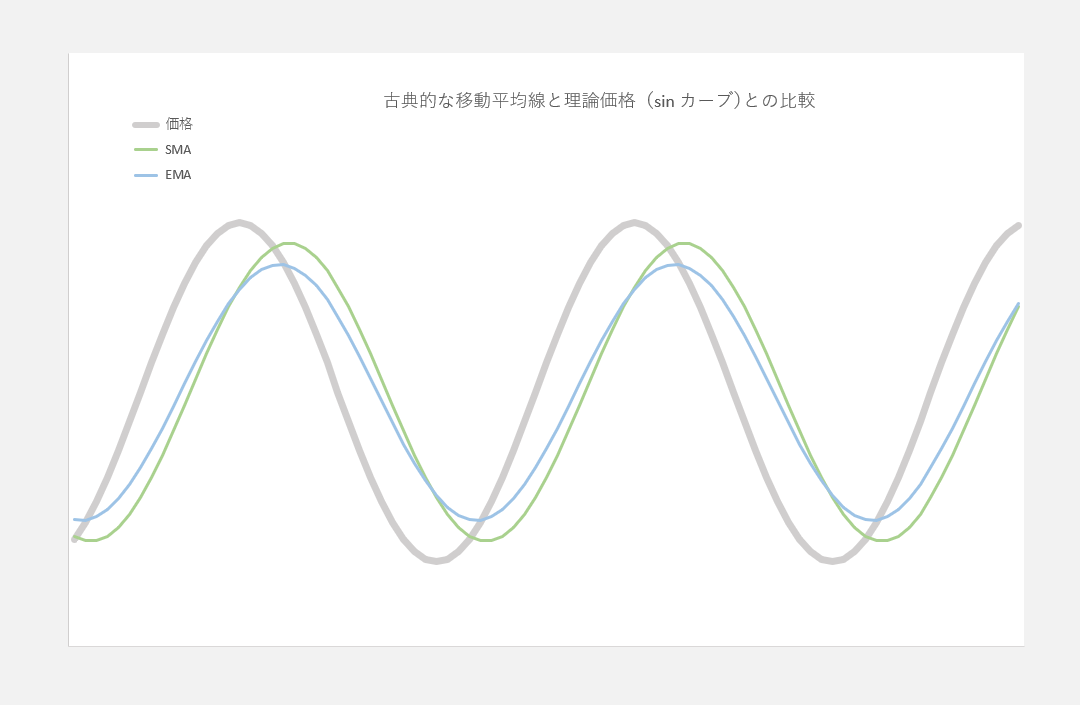

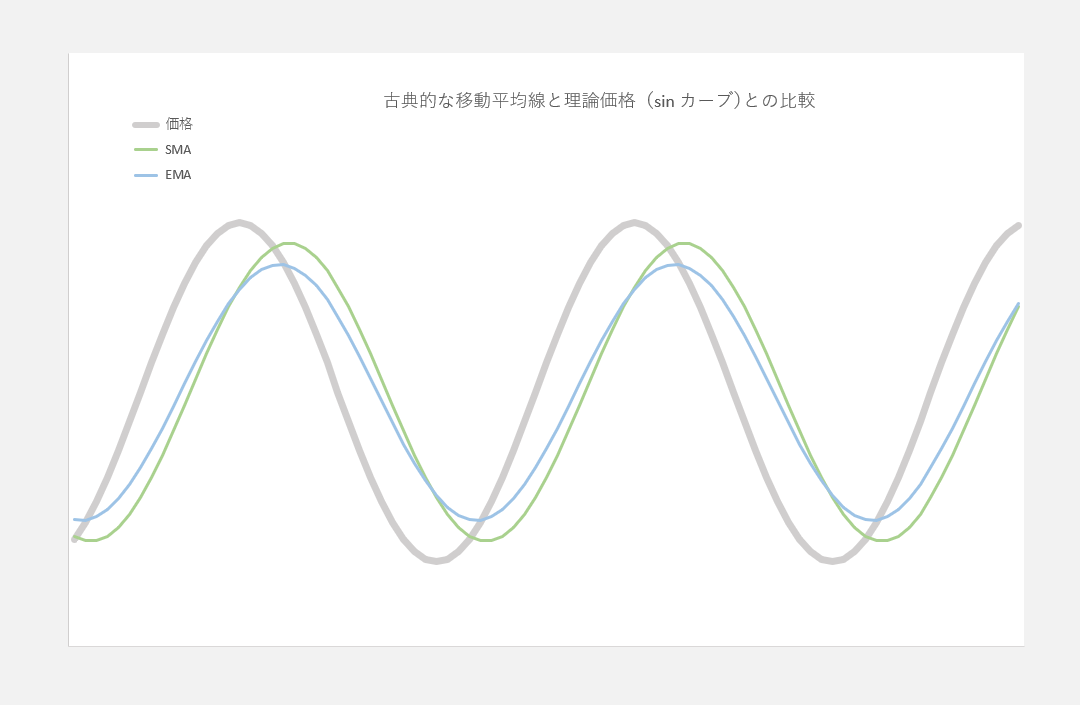

次にこのサインカーブに計算期間10本の単純移動平均線SMAと指数平滑移動平均線EMAを計算して追加表示する。下の図は、理論価格であるサインカーブと、SMAのライン、EMAのラインを表示したものである。

理論価格と従来の古典的な移動平均線との比較

上の図を見てわかるように、

天井付近で、価格が上昇トレンドから反転して下降し始めても、SMAも、EMAも、しばらく上昇を続けている。このとき、価格は、SMAやEMAより上に位置している。移動平均線の方向や、価格と移動平均線との上下関係をみても、その時点で、価格が大きく反転すると判断することは難しい。

また反対に、底付近で、価格が下降トレンドから反転して上昇し始めても、SMAも、EMAも、しばらく下降を続けている。このとき、価格は、SMAやEMAより下に位置している。先ほどと同様に、移動平均線の方向や、価格と移動平均線との上下関係をみても、その時点で、価格が大きく反転すると判断することは難しい。

その後、価格が天井や底からかなり変動した後、SMAやEMAのラインをクロスする前後になって、ようやくSMAとEMAの方向が反転し、価格と移動平均線との上下関係も入れ替わる。

これが、移動平均線の実態であり、特に、このようなトレンドの反転時に、移動平均線の遅行性の影響が顕著となって現れる。

金融商品の値動きにおいて、トレンドの反転は頻繁に生じており、天井や底からトレンド反転して新しいトレンドが始まるときに、その変化を認識できなければ、トレンド指標としての価値は、いちじるしく低いと評価せざるを得ない。

移動平均線では、このようなトレンドの反転時において、移動平均線の方向や価格と移動平均線の上下位置関係のみから判断してトレンドの反転を認識することは困難であり、逆にトレンドは続いていると判断して、実際に生じている価格のトレンド反転を見落としてしまい、トレードでの反応が大きく遅れる可能性が生じてしまうという、致命的な結果をまねくことになる。

これはトレードにおいて致命的なことである。

従来の古典的な移動平均線では、その遅行性により

トレンド反転時に、トレードにおいて致命的な結果をまねく

古典的な移動平均線の役割

ここまで、移動平均線の致命的な実態を明らかにしてきた。繰り返し強調するが、金融商品の値動きで頻繁に発生するトレンドの反転に対して、移動平均線は、天井や底からトレンド反転して新しいトレンドが始まるときに、その変化を認識できないのである。これはトレードにおいて致命的なことである。

しかし、移動平均線が今でも使われているのか、それには理由がある。

それは、遅行性の性質のある移動平均線が、トレンドの支持線や抵抗線になることだ。

上述のように、移動平均線は、トレンド指標としての価値は著しく低いものの、トレンドの支持線や抵抗線になるという機能を持っていることで、これまで利用されてきたと考えている。

1.価格の未来を手に入れよう

2.価格の未来がわかる移動平均線 BMA

3.古典的な移動平均線に内在する致命的な問題

- 古典的な移動平均線の歴史と現在

- 古典的な移動平均線の遅行性について

- 遅行性の検証結果とその致命的な影響

- 古典的な移動平均線の役割

4.トレンドを色の違いで可視化する3つの方法

5.トレンド反転をサインで可視化する方法

6.上位時間足の大きなトレンドをMTFで可視化する方法

7.知っておきたい価格とBMAの普遍的なパターン

8.自然と利益が上がるBMAでのエントリーと決済の方法

9.BMAと合わせて使いたいトレンドを可視化する方法

10.BMAを使ってボリンジャーバンドでトレンドを可視化する方法

11.特定の時刻からトレンドを可視化する2つの方法

12.世界中に喜びと豊かさをもたらす

古典的な移動平均線の歴史と現在

移動平均線を語るには、その前に、従来から使われている古典的な移動平均線の実態を理解しておく必要がある。そこで、ここで一旦、BMAから離れて、従来から使われている古典的な移動平均線の話をしよう。

これから先、価格が上がるのか、下がるのか、これを知るために、日本も含めて世界中の多くの投資家が利用しているのが、移動平均線という分析指標だろう。

さて、この移動平均線は、いつから使われるようになったのだろう。

ずいぶん昔から統計分析では使われていたらしいが、金融商品の相場分析に使用されはじめたのは、アメリカのJ・E・グランビルが「グランビルの法則」を出してから、急速に相場分析の世界に広まったとされている。それは、1960年代からとされており、現在が2025年であるから、もう60年以上まえのことである。

いまでも、普通に使われている移動平均線は、この古典的ともいえる移動平均線であり、当時の昔となんらかわらないものだ。

この移動平均線は、ちまたの金融商品の相場解説において、この移動平均線が出ないものはないくらい、一般化しており、現在でも、その存在感は大きい。

しかしながら、よく考えてほしい。世の中は、常に進歩しており、むかし、最先端であった当たり前のテクノロジーは、新しいテクノロジーに取って代わられ、いつのまにか陳腐化していくのが世の常だ。

ところが、個人の投資家が当たり前に目にしている投資の世界では、60年以上前の古典的なテクノロジーが、いまだに主流で使われているのである。

これはどう考えてもおかしいのではないだろうか?、個人投資家は、昔のものしかないと思い込まされているのではないだろうか?、と考えてしまう、こんなことを考えるのは私だけかもしれないが、どうしても、このことはまったく不思議でならない。

ここからさらに、この従来の古典的な移動平均線の問題を深ぼっていこうと思うが、これ以降、従来の古典的な移動平均線を、ただ単に移動平均線と表示していくが、中身は、数十年前から使われている古典的な移動平均線を指している。

古典的な移動平均線の遅行性について

ローソク足チャート、バーチャート、ラインチャートなどは、過去のデータを使わず、特定の時間単位の価格そのものを直接、いろいろな表現方法で表したものである。ローソク足チャートなど、これらのチャートは、過去データを一切使わないので、常に最新のデータが連続した情報となる。

これに対して、移動平均線に代表されるテクニカル指標は、一定期間の過去データを用いて現時点の平均的な値を算出し、それを連続化したラインであり、過去データを使う関係上、どうしても、実際の現象から遅行してしまうという欠点を内在している。

特に、トレンドを分析する指標である移動平均線が、実際の現象から遅行するという性質をもつことはよく知られている。

トレンドを分析する指標である移動平均線が、実際の現象から遅行するという性質をもつのであれば、移動平均線は、はたしてトレンドを分析する指標として機能しているといえるのであろうか。

結論からいうと、残念ながら、移動平均線はトレンドを示すという意味では、ほとんど機能していないというのが実態だ。

そこで、以下では、価格と移動平均線の関係から、そのことを具体的に検証していこう。

遅行性の検証結果とその致命的な影響

金融商品の価格の値動きは、移動平均線にみられるような、なめらかに変化する値動きではなく、海の波のように上下動を頻繁に繰り返すような動きを見せるかと思えば、一見すると規則性のないランダムな動きをすることもある。

このような性質をもつ価格と移動平均線の関係を一般化するとき、実際の値動きは、あまりにもランダムであることから、実際の価格を用いて、この関係性を議論することは適切ではない。

そこで、価格は、一定の規則性をもった理論価格を用いて検証することとする。

ここで用いる理論値は、波のような規則性を持った動きをする正弦波、サインカーブである。

下図に示すように、理論価格は、サインカーブの周期を36、振幅を10に設定して、理論価格を示すラインとして灰色で描いている。

理論価格の詳細

次にこのサインカーブに計算期間10本の単純移動平均線SMAと指数平滑移動平均線EMAを計算して追加表示する。下の図は、理論価格であるサインカーブと、SMAのライン、EMAのラインを表示したものである。

理論価格と従来の古典的な移動平均線との比較

上の図を見てわかるように、

天井付近で、価格が上昇トレンドから反転して下降し始めても、SMAも、EMAも、しばらく上昇を続けている。このとき、価格は、SMAやEMAより上に位置している。移動平均線の方向や、価格と移動平均線との上下関係をみても、その時点で、価格が大きく反転すると判断することは難しい。

また反対に、底付近で、価格が下降トレンドから反転して上昇し始めても、SMAも、EMAも、しばらく下降を続けている。このとき、価格は、SMAやEMAより下に位置している。先ほどと同様に、移動平均線の方向や、価格と移動平均線との上下関係をみても、その時点で、価格が大きく反転すると判断することは難しい。

その後、価格が天井や底からかなり変動した後、SMAやEMAのラインをクロスする前後になって、ようやくSMAとEMAの方向が反転し、価格と移動平均線との上下関係も入れ替わる。

これが、移動平均線の実態であり、特に、このようなトレンドの反転時に、移動平均線の遅行性の影響が顕著となって現れる。

金融商品の値動きにおいて、トレンドの反転は頻繁に生じており、天井や底からトレンド反転して新しいトレンドが始まるときに、その変化を認識できなければ、トレンド指標としての価値は、いちじるしく低いと評価せざるを得ない。

移動平均線では、このようなトレンドの反転時において、移動平均線の方向や価格と移動平均線の上下位置関係のみから判断してトレンドの反転を認識することは困難であり、逆にトレンドは続いていると判断して、実際に生じている価格のトレンド反転を見落としてしまい、トレードでの反応が大きく遅れる可能性が生じてしまうという、致命的な結果をまねくことになる。

これはトレードにおいて致命的なことである。

従来の古典的な移動平均線では、その遅行性により

トレンド反転時に、トレードにおいて致命的な結果をまねく

古典的な移動平均線の役割

ここまで、移動平均線の致命的な実態を明らかにしてきた。繰り返し強調するが、金融商品の値動きで頻繁に発生するトレンドの反転に対して、移動平均線は、天井や底からトレンド反転して新しいトレンドが始まるときに、その変化を認識できないのである。これはトレードにおいて致命的なことである。

しかし、移動平均線が今でも使われているのか、それには理由がある。

それは、遅行性の性質のある移動平均線が、トレンドの支持線や抵抗線になることだ。

上述のように、移動平均線は、トレンド指標としての価値は著しく低いものの、トレンドの支持線や抵抗線になるという機能を持っていることで、これまで利用されてきたと考えている。

価格の未来をテクノロジーで可視化する

NEW PREDICT

価格の未来をテクノロジーで可視化する

NEW PREDICT

Copyright Great Glue LLC All Rights Reserved.

Copyright Great Glue LLC All Rights Reserved.